ప్రధాన వార్తలు

రెండోసారి పెరగనున్న బెంజ్ కార్ల ధరలు

ప్రముఖ జర్మన్ లగ్జరీ కార్ల తయారీ సంస్థ.. మెర్సిడెస్-బెంజ్ భారతదేశంలో విక్రయించే తమ వాహనాలపై 2 శాతం ధరల పెంపును ప్రకటించింది. కొత్త ధరలు ఏప్రిల్ 2026 నుంచి అమల్లోకి రానున్నట్లు సంస్థ ప్రకటించింది.2026 ప్రారంభమైన తరువాత బెంజ్ కంపెనీ తన వాహనాల ధరలను పెంచడం ఇది రెండో సారి. సంస్థ జనవరిలో కూడా ధరలను పెంచింది. ఇప్పుడు మరోమారు ధరలను పెంచనున్నట్లు ప్రకటించింది. ధరల పెరుగుదలకు ఫారెక్స్లో అస్థిరత మరియు వాహనాల తయారీలో పెరుగుతున్న ఇన్పుట్ ఖర్చులు కారణమని పేర్కొంది.ధరల పెరుగుదల C-క్లాస్, EQS, E-క్లాస్ LWB, S-క్లాస్, EQA, EQB, EQS, EQE, GLC, GLA, GLE, GLS, CLE క్యాబ్రియోలెట్ వంటి కార్ల మీద మాత్రమే కాకుండా కొత్తగా ప్రారంభించిన V-క్లాస్ వంటి మోడళ్లను కూడా ప్రభావితం చేస్తుంది. కొత్త ధరలు త్వరలోనే వెల్లడవుతాయి.

మర్చంట్ బ్యాంకర్ల ఎంపిక.. ఎన్ఎస్ఈ ఐపీవో సన్నాహాలు

న్యూఢిల్లీ: పబ్లిక్ ఇష్యూ చేపట్టేందుకు వీలుగా స్టాక్ ఎక్స్చేంజ్ దిగ్గజం ఎన్ఎస్ఈ తాజాగా 20 మర్చంట్ బ్యాంకర్లను ఎంపిక చేసింది. అంతేకాకుండా పలు లా, ఇంటర్మీడియెరీ సంస్థలను సైతం ఎంపిక చేసుకుంది. శ్రీనివాస్ ఇంజేటి అధ్యక్షతన ఎన్ఎస్ఈ ఐపీవో కమిటీ ఇందుకు అనుమతించింది.ఈ ఏడాది ఫిబ్రవరిలో ఎన్ఎస్ఈ బోర్డ్ దీర్ఘకాలంగా పెండింగ్లో ఉన్న ఐపీవోపై ముందుకెళ్లేందుకు నిర్ణయించిన సంగతి తెలిసిందే. దీనిలో భాగంగా తాజా ఎంపికలను చేపట్టింది. ఎంపికైన మర్చంట్ బ్యాంకర్లలో కొటక్ మహీంద్రా క్యాపిటల్, జేఎం ఫైనాన్షియల్, యాక్సిస్ క్యాపిటల్, మోతీలాల్ ఓస్వాల్ ఇన్వెస్ట్మెంట్ అడ్వయిజర్స్, ఐసీఐసీఐ సెక్యూరిటీస్, ఎస్బీఐ క్యాపిటల్ మార్కెట్స్ తదితరాలున్నాయి.

రైల్వే ప్రయాణికులకు అలర్ట్.. రెండు రోజులు రిజర్వేషన్లు బంద్!

కోట్లాది మంది ప్రయాణికులకు సేవలు అందిస్తున్న భారత రైల్వే.. టికెట్ బుకింగ్ ప్రక్రియను సులభతరం చేయడానికి PRS అనే కంప్యూటరైజ్డ్ వ్యవస్థను ఉపయోగిస్తున్నారు. ఈ వ్యవస్థ ద్వారా దేశంలోని ఏ రైల్వే స్టేషన్ నుంచైనా రిజర్వేషన్ టికెట్లు బుక్ చేసుకోవచ్చు. అయితే ఈ సిస్టమ్ పనితీరును మెరుగుపరచడానికి.. సాంకేతిక నిర్వహణ పనులు చేపట్టాల్సి వచ్చింది.సిస్టమ్ అప్గ్రేడ్ కారణంగా కొన్ని గంటల పాటు ముఖ్యమైన సేవలు అందుబాటులో ఉండవు. కాబట్టి ప్రయాణికులు ముందుగా ఈ విషయాన్ని తెలుసుకొని తమ ప్రయాణ ప్రణాళికలను సర్దుబాటు చేసుకోవాలని అధికారులు సూచించారు. ఢిల్లీ పీఆర్ఎస్ సిస్టమ్తో అనుసంధానమైన సేవలకు మాత్రమే ఇది వర్తిస్తుంది.రైల్వే అధికారుల ప్రకారం.. మార్చి 14 అర్ధరాత్రి నుంచి, మార్చి 15 అర్ధరాత్రి వరకు.. అంటే ఈ రెండు రోజులు నిర్వహణ పనులు జరుగుతాయి. ప్రతి రాత్రి సుమారు మూడు గంటల పాటు PRS సేవలు అందుబాటులో ఉండవు. ఈ సమయంలో కొన్ని ఆన్లైన్ & టెలిఫోన్ సేవలు పనిచేయవు.ఆన్లైన్ టికెట్ బుకింగ్, టికెట్ రద్దు, పీఎన్ఆర్ స్టేటస్ చెక్, కరెంట్ రిజర్వేషన్ సమాచారం, టికెట్కు సంబంధించిన ఇతర విచారణలు మాత్రమే కాకుండా.. ఇండియన్ రైల్వేస్ అందించే 139 పీఎన్ఆర్ విచారణ సేవ కూడా పనిచేయదు.PRS అంటే?PRS (ప్యాసింజర్ రిజర్వేషన్ సిస్టం) అనేది భారతీయ రైల్వే రూపొందించిన కంప్యూటరైజ్డ్ వ్యవస్థ. ఈ వ్యవస్థ ద్వారా రైల్వే టికెట్కు సంబంధించిన.. టికెట్ బుకింగ్, టికెట్ క్యాన్సిల్, తత్కాల్ టికెట్ జారీ, వెయిటింగ్ లిస్ట్ స్టేటస్, ట్రైన్ చార్ట్ తయారీ మొదలైన సేవలను అందిస్తుంది.రెండు రోజుల అంతరాయాన్ని దృష్టిలో ఉంచుకుని.. అవసరమైన టికెట్లు ముందుగానే బుక్ చేసుకోవడం, అత్యవసర ప్రయాణాలకు ముందస్తు ప్రణాళిక చేయడం వంటివి ముందుగానే చేసుకోవాలని రైల్వే అధికారులు ప్రయాణికులకు సూచనలు జారీ చేశారు. ఈ తాత్కాలిక నిలిపివేత అనేది సిస్టమ్ పనితీరును మెరుగుపరచడం కోసం మాత్రమేనని అధికారులు తెలిపారు. భవిష్యత్తులో ప్రయాణికులకు మరింత వేగవంతమైన మరియు సులభమైన సేవలను అందించడమే ఈ నిర్వహణ పనుల లక్ష్యమని చెప్పారు.

ఇన్ఫోసిస్ మొహాలీ క్యాంపస్ విస్తరణ

ఐటీ దిగ్గజం ఇన్ఫోసిస్.. మొహాలీ డెవలప్మెంట్ సెంటర్ (డీసీ)ని విస్తరించింది. 3,50,000 చ.అ. విస్తీర్ణంలో కొత్త క్యాంపస్ని ప్రారంభించింది. ఇది సుమారు 3,000 మంది ఉద్యోగులకు సరిపోతుందని కంపెనీ తెలిపింది. బ్యాంకింగ్, హెల్త్కేర్, రిటైల్ తదితర రంగాల్లో గ్లోబల్ క్లయింట్లకు ఏఐ ఆధారిత సొల్యూషన్స్, క్లౌడ్ సర్వీసులు అందించేందుకు ఇందులోని సాఫ్ట్వేర్ డెవలప్మెంట్ బ్లాక్ ఉపయోగపడుతుందని వివరించింది.కృత్రిమ మేధ సర్వీసులను పటిష్టం చేసుకోవాలన్న తమ వ్యూహంలో ఇదొక కీలక మైలురాయని ఇన్ఫీ సీఎఫ్వో జయేష్ సంఘ్రాజ్కా తెలిపారు. స్థానికంగా మరిన్ని ఉద్యోగావకాశాలు కల్పించి, ప్రాంతీయంగా టెక్నాలజీ వ్యవస్థను పటిష్టం చేయడం ద్వారా రాష్ట్ర వృద్ధికి ఇది తోడ్పడగలదని పేర్కొన్నారు. ప్రస్తుతం మొహాలీ సెంటర్లో ఇన్ఫికి 1,000 మంది ఉద్యోగులు ఉన్నారు.

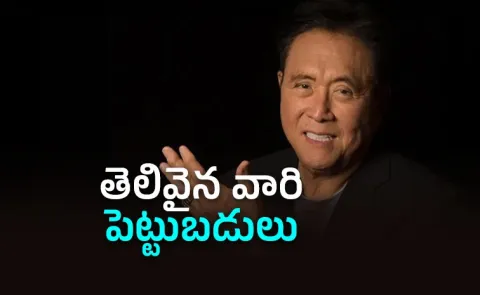

మార్కెట్లు క్రాష్.. కియోసాకి సంచలన ట్వీట్!

చమురు ధరల పెరుగుదల.. స్టాక్ మార్కెట్ క్రాష్ వంటివి జరుగుతున్న సమయంలో రిచ్ డాడ్ పూర్ డాడ్ పుస్తక రచయిత రాబర్ట్ కియోసాకి ఓ సంచలన ట్వీట్ చేశారు. ఇందులో..పెట్టుబడిదారులు తమ డబ్బును ఉపసంహరించుకోవడంతో, ప్రైవేట్ క్రెడిట్ ఫండ్లు భయాందోళనకు గురవుతున్నాయని పేర్కొన్నారు.ప్రపంచ ఆర్థిక వ్యవస్థలో.. కొన్నిసార్లు పెద్ద మార్పులు జరుగుతాయి. స్టాక్ మార్కెట్ క్రాష్, బ్యాంకులు.. ఫైనాన్షియల్ సంస్థలు కష్టాల్లో పడటం వంటివి. ఇలాంటి సమయంలో పెట్టుబడిదారులు భయంతో తమ డబ్బును వెనక్కి తీసుకోవడం వంటి పరిస్థితులు ఏర్పడతాయి. దీనిని ఆర్థిక క్రాష్ లేదా మాంద్యం అని అంటారు. కొందరు ఆర్థిక నిపుణులు ఈ పరిస్థితిని కొత్త మాంద్యం లేదా డిప్రెషన్ ప్రారంభమవుతోందని కూడా చెబుతారు.ప్రజలు తమ పెట్టుబడులను అమ్మేస్తారు లేదా బ్యాంకుల్లో ఉన్న డబ్బును తీసుకుంటారు. దీన్ని బ్యాంక్ రన్ అని అంటారు. అయితే ఇక్కడ గుర్తు పెట్టుకోవాల్సిన విషయం ఏమిటంటే.. డబ్బు ఎప్పుడూ పూర్తిగా మాయం కాదు. అది ఒక చోటు నుంచి మరో చోటుకు మారుతుంది. అంటే బ్యాంకుల నుంచి బయటకు వెళ్లే డబ్బు, మరో ఆస్తి లేదా పెట్టుబడి వైపు వెళ్తుంది.CRASH ACCELERATES:Private credit funds are panicked as investors withdraw their money.Major big name banks and brand name financial institutions are in trouble.Jim Rickards formally declares the US in the New Depression.What are you going to do?If you have followed my X…— Robert Kiyosaki (@theRealKiyosaki) March 13, 2026కొంతమంది పెట్టుబడిదారులు ఈ మార్పులను ముందుగానే అర్థం చేసుకుని తెలివిగా తమ డబ్బును.. చమురు, వెండి, బంగారం, డిజిటల్ కరెన్సీలు అయిన బిట్కాయిన్, ఈథీరియం వంటి వాటిలో పెట్టుబడిగా పెడుతుంటారు. ఎందుకంటే ఆర్థిక అనిశ్చితి సమయంలో ఈ ఆస్తులు కొన్నిసార్లు విలువను నిలుపుకుంటాయి.ఇదీ చదవండి: స్టాక్ మార్కెట్లో నష్టపోయారా?.. కియోసాకి సూచనలుమార్కెట్ పెరుగుతున్నప్పుడు మాత్రమే కాకుండా.. పడిపోయే సమయంలో కూడా తెలివైన పెట్టుబడిదారులు లాభాలు పొందగలరని. కానీ దీనికి సరైన సమాచారం, విశ్లేషణ & ఆలోచన అవసరం. భయంతో నిర్ణయాలు తీసుకుంటే నష్టాలు కలగవచ్చు. కాబట్టి ఆర్థిక సంక్షోభ సమయంలో భయపడకుండా పరిస్థితిని అర్థం చేసుకోవాలి. డబ్బు ఎక్కడికి వెళ్తోంది, ఏ రంగాలు ఎదుగుతున్నాయి, ఏ పెట్టుబడులు భద్రంగా ఉంటాయి? అనే విషయాలను తెలుసుకోవాలి. అప్పుడు మాత్రమే మనం ఆర్థికంగా స్థిరంగా ఉండగలుగుతాము.

కుప్పకూలిన స్టాక్ మార్కెట్లు!

శుక్రవారం ఉదయం నష్టాల్లో ప్రారంభమైన దేశీయ స్టాక్ మార్కెట్లు.. ట్రేడింగ్ క్లోజ్ అయ్యే సమయానికి భారీ నష్టాల్లో ముగిశాయి. సెన్సెక్స్ 1,470.50 పాయింట్లు లేదా 1.93 శాతం నష్టంతో.. 74,563.92 వద్ద, నిఫ్టీ 468.70 పాయింట్లు లేదా 1.98 శాతం నష్టంతో 23,170.45 వద్ద నిలిచాయి.ఐసీడీఎస్ లిమిటెడ్, కంప్యూకామ్ సాఫ్ట్వేర్ లిమిటెడ్, సుమిత్ వుడ్స్ లిమిటెడ్, సెంట్రమ్ క్యాపిటల్ లిమిటెడ్, బర్న్పూర్ సిమెంట్ లిమిటెడ్ వంటి కంపెనీలు టాప్ గెయినర్స్ జాబితాలో చేరగా.. కృతిక వైర్స్ లిమిటెడ్, ఎస్ఈపీసీ లిమిటెడ్, అకీ ఇండియా లిమిటెడ్, సూపర్ స్పిన్నింగ్ మిల్స్ లిమిటెడ్, లోరెంజిని అప్పారల్స్ లిమిటెడ్ వంటి కంపెనీలు నష్టాల జాబితాలో చేరాయి.Disclaimer: మార్కెట్ గురించి సాక్షి వెబ్సైట్లో నిపుణులు వెల్లడించే అభిప్రాయాలు వారి పరిశీలన, అంచనాలను బట్టి ఉంటాయి. ఇన్వెస్టర్లకు ఇది కేవలం విషయ అవగాహన మాత్రమే తప్ప.. వారు పెట్టే పెట్టుబడులకు సాక్షి మీడియా గ్రూపు ఎలాంటి హామీ ఇవ్వదు.

కార్పొరేట్

మర్చంట్ బ్యాంకర్ల ఎంపిక.. ఎన్ఎస్ఈ ఐపీవో సన్నాహాలు

రైల్వే ప్రయాణికులకు అలర్ట్.. రెండు రోజులు రిజర్వేషన్లు బంద్!

ఇన్ఫోసిస్ మొహాలీ క్యాంపస్ విస్తరణ

సీఈఓ పదవికి శంతను వీడ్కోలు.. కొత్త బాస్ ఎవరు?

సామాన్యుడి జేబుకు ‘యుద్ధం’ చిల్లు

రూ.582 కోట్ల అనిల్ అంబానీ ఆస్తుల జప్తు

ఫ్లిప్కార్ట్లో మోటోరోలా ఏసీలు

వార్ ఎఫెక్ట్: లేటెస్ట్ గ్యాస్ సిలిండర్ ధరలు ఇలా..

హైదరాబాద్కు నెట్ఫ్లిక్స్.. ఐలైన్ స్టూడియో ప్రారంభం

గ్యాస్ కష్టాలు.. ఆఫీసుకు రాకండి!

నష్టాల్లో ముగిసిన స్టాక్ మార్కెట్లు

గురువారం ఉదయం నష్టాల్లో మొదలైన దేశీయ స్టాక్ మార్కె...

స్టాక్ మార్కెట్లో నష్టపోయారా?.. కియోసాకి సూచనలు

స్టాక్ మార్కెట్లో పెట్టుబడులు పెట్టే వారికి లాభాల...

డబుల్ రిలీఫ్.. పసిడి, వెండి ప్రియులకు ఊరట

ఇటీవల కాలంలో స్థిర ఆదాయం సమకూర్చే కమోడిటీ మార్కెట్...

మార్కెట్ సూచీలు నేల చూపు

దేశీయ స్టాక్ మార్కెట్ సూచీలు గురువారం భారీ నష్టా...

రీఛార్జ్ ముగిస్తే ఇన్కమింగ్ కాల్స్ ఎందుకు ఆపేస్తారు?

రాజ్యసభలో ఆమ్ ఆద్మీ పార్టీ నేత, ఎంపీ రాఘవ్ చద్దా ఇ...

జీడీపీకి చిల్లు.. నెలకు 8 బిలియన్ డాలర్లు!

అంతర్జాతీయంగా క్రూడాయిల్ రేట్ల పెరుగుదలతో ఇంధనాల ...

గ్యాస్ కష్టాలు.. మూతపడుతున్న రెస్టారెంట్లు!

అంతర్జాతీయంగా సరఫరా గొలుసులో ఏర్పడిన అంతరాయం కారణం...

బంగ్లాదేశ్కు భారత్ ఆపన్నహస్తం

పశ్చిమాసియాలో అమెరికా-ఇజ్రాయెల్-ఇరాన్ మధ్య ముదురుత...

ఆటోమొబైల్

టెక్నాలజీ

యూఎస్ పరిపాలన, శాసన ప్రక్రియలో ఏఐ పాగా

ప్రపంచ అగ్రరాజ్యం అమెరికా తన పరిపాలన, శాసన ప్రక్రియలో కృత్రిమ మేధ విప్లవానికి నాంది పలికింది. అమెరికా సెనేట్ అధికారిక కార్యకలాపాల కోసం ప్రముఖ ఏఐ చాట్బాట్లు.. ఓపెన్ఏఐ చాట్జీపీటీ, గూగుల్ జెమిని, మైక్రోసాఫ్ట్ కోపైలట్ల వాడకానికి గ్రీన్ సిగ్నల్ ఇచ్చింది. ది న్యూయార్క్ టైమ్స్ కథనం ప్రకారం, ఈ ఏఐ పరికరాలు సెనేట్ ప్లాట్ఫారమ్ల్లో అంతర్భాగంగా మారి విధాన నిర్ణేతలకు సహాయంగా నిలవనున్నాయి.పాలనలో వేగం.. పనిలో పారదర్శకతసెనేట్ అధికారులు తమ రోజువారీ విధుల్లో ఎదుర్కొనే సంక్లిష్టతలను తగ్గించడానికి ఈ సాంకేతికతను వినియోగించనున్నారు. ఇందులో భాగంగా డ్రాఫ్టింగ్ ప్రక్రియను సులభతరం చేయడం, అపారమైన సమాచారాన్ని విశ్లేషించి కచ్చితమైన డేటాను అందించడం, సుదీర్ఘమైన నివేదికలను క్లుప్తంగా బ్రీఫింగ్ నోట్స్ రూపంలోకి మార్చడం వంటి పనులు చేస్తాయి. ఒకే రకమైన పనులను ఆటోమేట్ చేయడం ద్వారా అధికారుల సమయాన్ని ఇవి ఆదా చేయనున్నాయి.అమెరికా ప్రభుత్వ నిర్ణయం ప్రపంచ దేశాలకు ఒక సంకేతంగా మారింది. పాలనలో ఏఐ కేవలం సహాయకారి మాత్రమే కాదు, భవిష్యత్తులో ఇది అనివార్యమనే సంకేతాలు ఇస్తోంది. అయితే భద్రత, గోప్యత వంటి అంశాల్లో ఈ సంస్థలు ఎంతవరకు కట్టుబడి ఉంటాయనేది వేచి చూడాల్సి ఉంది.ఇదీ చదవండి: రీఛార్జ్ ముగిస్తే ఇన్కమింగ్ కాల్స్ ఎందుకు ఆపేస్తారు?

ఇన్స్టాగ్రామ్ డౌన్, యూజర్లు గగ్గోలు

ప్రపంచంలోని అనేక ప్రాంతాల్లోని బుధవారం ఉదయం నుంచీ ఇన్స్టాగ్రామ్ వినియోగ దారులకు ఇబ్బందులు తలెత్తాయి. దీంతో యాప్ను ఉపయోగించడంలో సమస్యలొస్తున్నా యంటూ వేలాదిమంది యూజర్లు గగ్గోలే పెడుతున్నారు. ఇన్స్టాలో సందేశాలను పంపలేక పోతున్నారని లేదా వాటికి ప్రత్యుత్తరం ఇవ్వలేక పోతున్నారని చెప్పారు. సోషల్ మీడియాలో సందేశాలు, మీమ్స్తో హల్ చల్ చేస్తున్నారు.ట్రాకింగ్ వెబ్సైట్ డౌన్డెటెక్టర్ డేటా ప్రకారం 10,000 కంటే ఎక్కువ మంది వినియోగదారులు సమస్యలను ఫ్లాగ్ చేశారు, వీరిలో అమెరికా యూజర్లే ఎక్కువున్నారు. ఇండియాలో వందల సంఖ్యలో ఇలాంటి సమస్యలను నివేదించారు. అయితే మెటా యాజమాన్యంలోని కంపెనీ ఇన్స్టాగ్రామ్ దీనిపై ఇంతవరకూ అధికారికంగా స్పందించ లేదు.యూజర్ల ఫిర్యాదులు యాప్ పనిచేయకపోవడంతో, వినియోగదారులలో గందరగోళం, నిరాశకు దారితీసింది. ఇన్స్టాగ్రామ్ DMలు పనిచేయడం లేదంటూ స్క్రీన్షాట్లతో ఫిర్యాదులు వెల్లువెత్తాయి. “ఇన్స్టాగ్రామ్ డౌన్ ఐ రిపీట్ ఇన్స్టాగ్రామ్ డౌన్” అని ఒకరు, మరొకరు “ఇన్స్టాగ్రామ్ dms డౌన్ అయ్యిందా లేదా... నేను కుక్ అయ్యానా” , “ఇన్స్టాగ్రామ్ డౌన్ అయిందా??? dms నాకు పని చేయడం లేదా అది నేను మాత్రమేనా?” అని మరొకరు ప్రశ్నించారు. మరికొతమంది నెటిజన్లు ట్విటర్లో తమ సమస్యను రిపోర్ట్ చేశారు. “ఇన్స్టాగ్రామ్ పనిచేయడం మానేసిందా? నేను నా స్నేహితుడికి ప్రత్యుత్తరం ఇవ్వలేను” అని ఎలోన్ మస్క్ యాజమాన్యంలోని ఎక్స్లో (గతంలో ట్విట్టర్)లో ఒక వినియోగదారు పోస్ట్ చేశారు.ఇదీ చదవండి: గల్ఫ్ ఉద్రిక్తతలు : సౌదీకు పాకిస్థాన్ బాసట

ఐటీ కంపెనీలూ...పారాహుషార్

న్యూఢిల్లీ: పశ్చిమాసియాలో భౌగోళికరాజకీయ ఉద్రిక్తత నెలకొన్న నేపథ్యంలో కార్యకలాపాల విషయంలో మరింత అప్రమత్తంగా ఉండాలని ఇన్ఫర్మేషన్ టెక్నాలజీ కంపెనీలకు ఐటీ సంస్థల సమాఖ్య నాస్కామ్ హెచ్చరించింది. యుద్ధ ప్రభావిత ప్రాంతాల్లో ఎలాంటి ప్రతికూల పరిస్థితులనైనా దీటుగా ఎదుర్కొనేలా ఆపరేషనల్ సన్నద్ధతను పెంచుకోవాలని, సైబర్ సెక్యూరిటీ వ్యవస్థలను మరింత బలోపేతం చేసుకోవాలని సూచిస్తూ తాజాగా అడ్వైజరీ జారీ చేసింది.ప్రస్తుతానికి వ్యాపార కార్యకలాపాలు నిలకడగానే ఉన్నప్పటికీ పరిస్థితులు దిగజారితే ఎదురయ్యే అవరోధాలను అదిగమించేందుకు కంపెనీలు క్రియాశీలకంగా తమ అత్యవసర ప్రణాళికలను పునఃసమీక్షించుకుంటున్నాయని, పటిష్టమైన జాగ్రత్త చర్యలు తీసుకుంటున్నాయని నాస్కామ్ పేర్కొంది. కీలకమైన సరీ్వసులు దెబ్బతినకుండా సిస్టంలు పటిష్టంగా ఉండేందుకు క్లౌడ్ మౌలిక సదుపాయాలు, డేటా సెంటర్లకు ప్రత్యామ్నాయ రూటింగ్ ఆప్షన్లను కూడా పరిశీలించాలని సూచించింది. ప్రభావిత ప్రాంతాల్లో ఉద్యోగుల భద్రతకు ప్రాధాన్యమిస్తూ, వర్క్ ఫ్రం హోమ్ వెసులుబాటు కల్పిస్తున్నాయని, క్షేత్ర స్థాయిలో పరిస్థితులను నిశిచంగా పరిశీలిస్తున్నాయని వివరించింది. అనిశ్చితితో సైబర్ దాడుల ముప్పులు సాధారణంగా భౌగోళికరాజకీయ అనిశ్చితి ఏర్పడినప్పుడు మూకుమ్మడి సైబర్ దాడులు, తప్పుడు ప్రచారాలు, మౌలిక సదుపాయాలను దెబ్బతీయడంలాంటి ఉదంతాలు చోటు చేసుకుంటూ ఉంటాయని నాస్కామ్ పేర్కొంది. ఈ నేపథ్యంలోనే మల్టీ–ఫ్యాక్టర్ ఆథెంటికేషన్ని అమల్లోకి తేవడం, పశి్చమాసియా దేశాల్లో కార్యకలాపాలున్న థర్డ్ పార్టీ వెండార్లతో లావాదేవీల విషయంలో జాగ్రత్త వహించడం తదితర చర్యలు తీసుకోవాలని సూచించింది.యుద్ధ పరిస్థితులు, ప్రభుత్వం నుంచి అలర్టుల్లాగా మభ్యపెట్టే థీమ్లతో జరిగే సోషల్ ఇంజినీరింగ్ దాడులపై ఉద్యోగులకు అవగాహన కార్యక్రమాలు నిర్వహించాలని నాస్కామ్ పేర్కొంది. పశ్చిమాసియాలో పరిణామాలను తాము కూడా నిశితంగా పరిశీలిస్తున్నామని, అవసరమైన మద్దతును అందించేందుకు సర్వసన్నద్ధంగా ఉన్నామని వివరించింది.

డేటా అక్కర్లేని వారి కోసం జియో ప్రత్యేక ప్లాన్లు!

డేటాతో పనిలేకుండా కేవలం కాలింగ్ ప్రయోజనాలు మాత్రమే కోరుకునే వారి కోసం రిలయన్స్ జియో రెండు కొత్త ప్రీపెయిడ్ ప్లాన్లను అందుబాటులోకి తెచ్చింది. టెలికాం రెగ్యులేటరీ అథారిటీ ఆఫ్ ఇండియా (ట్రాయ్) ఆదేశాల మేరకు వినియోగదారులపై అనవసరమైన డేటా భారాలను తగ్గించే ఉద్దేశంతో ఈ నిర్ణయం తీసుకున్నట్లు కంపెనీ తెలిపింది.చాలా కాలంగా టెలికాం కంపెనీలు వాయిస్ కాల్స్ను డేటాతో కలిపి విక్రయిస్తున్నాయి. దీనివల్ల ఇంటర్నెట్ వాడకం లేని వారు కూడా అదనపు భారాన్ని మోయాల్సి వస్తోంది. ‘వినియోగదారులకు తమకు నచ్చిన సర్వీసులను ఎంచుకునే స్వేచ్ఛ ఉండాలి’ అన్న ట్రాయ్ సూచనతో జియో రూ.1,178, రూ.448 ప్లాన్లను అందుబాటులోకి తీసుకొచ్చినట్లు చెప్పింది.రూ.1,178 ప్లాన్..దీర్ఘకాలిక వాలిడిటీని కోరుకునే వారికోసం ఈ ప్లాన్ చాలా ఉపయోగమని కంపెనీ చెప్పింది. ముఖ్యంగా గ్రామీణ ప్రాంతాల్లోని వృద్ధులకు, కేవలం కాల్స్ కోసం ఫోన్ వాడే వారికి ఇది సరైన ఎంపికని తెలిపింది. దీని వాలిడిటీ 336 రోజులు. ఏ నెట్వర్క్కైనా అపరిమిత వాయిస్ కాలింగ్, మొత్తం వాలిడిటీ కాలానికి 3,600 ఎస్ఎంఎస్లు పొందవచ్చు.రూ.448 ప్లాన్..మూడు నెలల కాలపరిమితితో తక్కువ బడ్జెట్లో కాలింగ్ సేవలు పొందాలనుకునే వారికి ఇది అనుకూలమని కంపెనీ చెప్పింది. వాలిడిటీ 84 రోజులు. అపరిమిత వాయిస్ కాల్స్, మొత్తం 1,000 ఎస్ఎంఎస్లు పొందవచ్చు. అందులో ఇందులో జియో టీవీ, జియో ఏఐ క్లౌడ్ వంటి యాడ్ ఆన్ సేవలకు యాక్సెస్ ఉంటుంది.డేటా కావాలంటే ఏం చేయాలి?ఈ ప్లాన్లలో ప్రాథమికంగా డేటా ఉండదు. అయితే, ఒకవేళ అత్యవసరంగా ఇంటర్నెట్ అవసరమైతే వినియోగదారులు ఆందోళన చెందాల్సిన పనిలేదని జియో తెలిపింది. నేరుగా కంపెనీ అందిస్తున్న డేటా వోచర్లతో రీఛార్జ్ చేసుకోవచ్చని చెప్పింది.ఇదీ చదవండి: నగరాల్లో వంటగ్యాస్ సంక్షోభం!

పర్సనల్ ఫైనాన్స్

ఎన్పీఎస్ నుంచి విత్డ్రా ఇలా..

ఆర్థికంగా ఏదైనా అవసరం వస్తే గట్టెక్కేందుకు ఎన్నో మార్గాలు వెతుకుతాం. చివరికి ఏదో ఒక రుణమైనా తీసుకుని బయటపడదామని అనుకుంటాం. కానీ, అధిక వడ్డీ రేట్లపై అప్పులు తెచి్చ, భవిష్యత్తు ఆదాయాన్ని తాకట్టు పెట్టే బదులు.. ఏవైనా పెట్టుబడులుంటే, వాటిని వినియోగించుకోవడం మంచిది. అలాంటి సందర్భాల్లో జాతీయ పింఛను వ్యవస్థ (ఎన్పీఎస్) నుంచి కూడా పెట్టుబడులను వెనక్కి తీసుకోవచ్చు!. కాకపోతే దీన్ని విచక్షణ మేరకు వినియోగించుకోవాలి. ఎంత అవసరం అయినా... భవిష్యత్తు కోసం ఉద్దేశించినది కనుక వివేకంతో వ్యవహరించాలి.ఎలా వెనక్కి తీసుకోవచ్చు?ఆన్లైన్లో అయితే ప్రొటీన్ ఈగోవ్ పోర్టల్కు వెళ్లాలి. పర్మినెంట్ అకౌంట్ నంబర్ (ప్రాన్), పాస్వర్డ్తో లాగిన్ అవ్వాలి. పాస్వర్డ్ మర్చిపోతే ఫర్గెట్ ఆప్షన్తో రీసెట్ చేసుకోవచ్చు.లాగిన్ అనంతరం ‘విత్డ్రాయల్’ సెక్షన్కు వెళ్లాలి. అందులో ట్రాన్సాక్ట్ ఆన్లైన్ సెక్షన్లో విత్డ్రాయల్ ఆప్షన్ ఎంపిక చేసుకోవాలి.విత్డ్రాయల్ రకాన్ని ఎంపిక చేసుకోవాలి. రిటైర్మెంట్ లేదా పాక్షిక ఉపసంహరణ లేదా ముందస్తుగా వైదొలగడంలో ఒకదాన్ని ఎంచుకోవాలి.ఫారమ్లోని వివరాలను పూర్తిచేయాలి. ప్రాన్ను ధ్రువీకరించి, అవసరమైన పత్రాలను అప్లోడ్ చేసి సబ్మిట్ చేయాలి.ఈ అభ్యర్థన ఆమోదం పొందితే రెండు పనిదినాల్లో సభ్యుడి ఖాతాలో నిబంధనల మేరకు రావాల్సిన మొత్తం జమ అవుతుంది. ఆఫ్లైన్లో దరఖాస్తు సమర్పణకు వీలుగా సీఆర్ఏ వెబ్సైట్ నుంచి పత్రాన్ని డౌన్లోడ్ చేసుకోవాలి. లేదంటే పాయింట్ ఆఫ్ ప్రెజెన్స్ (పీవోపీ) నుంచి కూడా తీసుకోవచ్చు.పత్రంలో పాన్ వివరాలు, వ్యక్తిగత వివరాలు న మోదు చేసి, కేవైసీ డాక్యుమెంట్లు జత చేయాలి.ఈ పత్రాన్ని తీసుకెళ్లి ఏదేనీ పీవోపీలో సమరి్పంచొచ్చు. ఎన్పీఎస్ పీవోపీ మీకు సమీపంలో ఎక్క డ ఉన్నదీ గూగుల్ సెర్చ్ద్వారా తెలుసుకోవచ్చు. స్టాక్ హోల్డింగ్ కార్పొరేషన్, ఎస్బీఐ క్యాప్ సెక్యూరిటీస్, ఐసీఐసీఐ సెక్యూరిటీస్, ఐడీఎఫ్సీ ఫస్ట్బ్యాంక్ ఇలా పీవోపీలు చాలానే ఉన్నాయి.పాక్షిక ఉపసంహరణఎన్పీఎస్లో టైర్–1 ఖాతా ప్రారంభించిన మూడేళ్ల అనంతరం, మూసివేయాల్సిన అవసరం లేకుండా పాక్షికంగా ఉపసంహరించుకునేందుకు అర్హత లభిస్తుంది.సొంత చందాల మొత్తం... అంటే తాను చెల్లించిన దాని నుంచి 25 శాతాన్ని వెనక్కి తీసుకోవచ్చు. యాజమాన్యం జమ చేసిన మొత్తాన్ని గానీ, పెట్టుబడులపై వృద్ధి రూపంలో పెరిగిన మొత్తాన్ని గానీ పరిగణనలోకి తీసుకోరు.జీవిత కాలంలో నాలుగు పర్యాయాలు ఇలా పాక్షికంగా ఉపసంహరించుకోవచ్చు. కాకపోతే ఒక సారి ఉపసంహరించుకున్నాక మరో నాలుగేళ్ల తరవాత గానీ మళ్లీ ఉపసంహరించుకోలేరు.పిల్లల ఉన్నత విద్య లేదా వివాహ అవసరాల కోసం పాక్షికంగా వెనక్కి తీసుకోవచ్చు.ఇంటి నిర్మాణం లేదా కొనుగోలుకు సైతం తీసుకోవచ్చు. అప్పటికే సొంతంగా ఇల్లు కలిగి ఉండకూడదు.సభ్యులు లేదా సభ్యుడిపై ఆధారపడిన కుటుంబీకులు తీవ్ర అనారోగ్యానికి గురై... వారి చికిత్స కోసం డబ్బు అవసరమైతే పాక్షికంగా విత్డ్రా చేసుకోవచ్చు.ఎన్పీఎస్ ఖాతాపై రుణం తీసుకుని, దాన్ని తీర్చేయాలనుకున్నా కూడా పాక్షిక ఉపసంహరణకు అనుమతిస్తారు.ఈ విషయాలను గమనించాలి..60 ఏళ్ల నాటికి లేదా 15 ఏళ్ల పాటు చందాలు జమ చేసిన తర్వాత మొత్తం నిధి రూ.8లక్షలు మించకుండా ఉంటే అందులో 80 శాతాన్ని ఉపసంహరించుకోవచ్చు. మిగిలిన 20 శాతంతో యాన్యుటీ ప్లాన్ తీసుకోవాలి.ఎన్పీఎస్ సభ్యుడు/సభ్యురాలు మరణించినట్టయితే వారి పేరిట ఉన్న ఫండ్ను నామినీకి బదిలీ చేస్తారు.ఎన్పీఎస్ కింద గరిష్ట వయో పరిమితిని 75 ఏళ్ల నుంచి 85 ఏళ్లకు ఇటీవలే పెంచారు. దీని ప్రకారం సభ్యులు రిటైర్మెంట్ అనంతరం తప్పుకోకుండా.. అప్పటి వరకు సమకూరిన నిధిని ఒకే విడత కాకుండా సిస్టమ్యాటిక్ యూనిట్ రిడెంప్షన్ రూపంలో కావాల్సినంత నెలవారీ తీసుకోవచ్చు.60 ఏళ్లు నిండిన తర్వాత కూడా ఎన్పీఎస్లో కొనసాగే వారు సైతం పాక్షిక ఉపసంహరణ ఎంపిక చేసుకోవచ్చు. అయితే రెండు ఉపసంహరణల మధ్య కనీసం మూడేళ్ల విరామం ఉండాలి.తప్పుకోవడంసభ్యులకు 60 ఏళ్లు నిండగానే నిబంధనల ప్రకారం వారు పూర్తిగా ఈ పథకం నుంచి బయటకు వెళ్లిపోవచ్చు.ఎన్పీఎస్ నిధి అప్పటికి రూ.12 లక్షలకు మించి ఉంటే ఎలాంటి పన్ను చెల్లించకుండా మొత్తం నిధిలో 80 శాతాన్ని ఉపసంహరించుకోవచ్చు. మిగిలిన 20 శాతంతో యాన్యుటీ ప్లాన్ (పింఛను ఇచ్చేది) కొనుగోలు చేయాల్సి ఉంటుంది.ఎన్పీఎస్ నిధి ఒకవేళ రూ.8–12లక్షల్లోపు ఉంటే రూ.6 లక్షలను ఒకే విడత వెనక్కి తీసుకోవచ్చు. మిగిలిన మొత్తంతో యాన్యుటీ ప్లాన్ కొనుగోలు చేయటం... లేదంటే కనీసం ఆరేళ్ల కాలానికి సిస్టమ్యాటిక్ యూనిట్ రిడెంప్షన్ (ప్రతి నెలా నిరీ్ణత మొత్తం) పద్ధతిని, లేదంటే రెండింటి మిశ్రమాన్ని ఎంపిక చేసుకోవచ్చు.ఎన్పీఎస్ ఫండ్ విలువ రూ.8 లక్షల్లోపు ఉంటే 100 శాతాన్ని ఒకే విడత ఉపసంహరించుకోవచ్చు. దీనిపై ఎలాంటి పన్ను ఉండదు.సిస్టమ్యాటిక్ లంప్సమ్ విత్డ్రాయల్ (ఎస్ఎల్డబ్ల్యూ)ను సైతం ఎంపిక చేసుకోవచ్చు. 80 శాతాన్ని ఒకే విడత కాకుండా క్రమానుగతంగా 75 ఏళ్లు వచ్చే వరకు తీసుకునేలా ప్లాన్ చేసుకోవచ్చు.ముందస్తుగా వైదొలగడంఎన్పీఎస్లో 60 ఏళ్లకు ముందుగా కూడా కొన్ని సందర్భాల్లో పూర్తిగా వైదొలిగే అవకాశం ఉంది.ఎన్పీఎస్ ప్రారంభించి కనీసం ఐదేళ్లు పూర్తయి ఉండాలి.ఆ సమయానికి ఉన్న నిధి నుంచి 20 శాతాన్నే ఉపసంహరించుకోగలరు. మిగిలిన 80 శాతంతో యాన్యుటీ ప్లాన్ తీసుకోవాల్సిందే.మొత్తం నిధి రూ.5 లక్షలు లేదా అంత కంటే తక్కువే ఉన్న సందర్భాల్లో నూరు శాతం వెనక్కి తీసుకుని గుడ్బై కొట్టేయొచ్చు.టైర్–2 అకౌంట్ నుంచి ఉపసంహరణఈ ఖాతాలో ఉన్న నిధి మొత్తాన్ని ఎప్పుడు కావాలనుకుంటే అప్పుడు స్వేచ్ఛగా వెనక్కి తీసుకోవచ్చు.టైర్– 1 మాదిరి ఈ ఖాతా నుంచి నిధి ఉపసంహరణకు ఎలాంటి షరతులూ లేవు.టైర్ –2 ఖాతా నుంచి ఉపసంహరించుకునే మొత్తం పన్ను పరిధిలోకి వస్తుంది.

ఇన్వెస్ట్ చేస్తేనే ఇంకా ముందుకు..

దేశీయంగా మహిళలకు ఆర్థిక సేవలు అందుబాటులో ఉన్నప్పటికీ ఆర్థిక భద్రత, సంపద సృష్టి అవకాశాలు పరిమితంగానే ఉంటున్నాయని ఫిన్టెక్ ప్లాట్ఫాం ఎల్ఎక్స్ఎంఈ ఫౌండర్ ప్రీతి రాఠీ గుప్తా తెలిపారు. చాలా మంది మహిళల్లో పొదుపు చేసే అలవాటు ఉన్నప్పటికీ మ్యుచువల్ ఫండ్స్, ఈక్విటీలు, పెన్షన్లు, లేదా బీమాలాంటి సాధనాల్లో ఇన్వెస్ట్ చేసే వారి సంఖ్య చాలా తక్కువగానే ఉంటోందని వివరించారు.చాలా మంది బంగారం, నగదు, చిట్ఫండ్స్పైనే ఆధారపడుతుంటారని, వీటిపై దీర్ఘకాలంలో రాబడులు అంతంత మాత్రమే ఉంటాయని పేర్కొన్నారు. మహిళల ఆర్థిక పురోగతికి సంబంధించి ఎల్ఎక్స్ఎంఈ–ఈవై ఉమెన్స్ ఫైనాన్షియల్ ప్రాస్పరిటీ ఇండెక్స్ (2026) అధ్యయనం ప్రకారం భారత్కి 100కి 28.1 స్కోరు మాత్రమే లభించిందని గుప్తా చెప్పారు. బీమా లేకపోవడం, అసంఘటిత రంగంలో ఉద్యోగం, వేతనజీవులకు మాత్రమే రూపొందించబడిన సిస్టంలు మొదలైనవి మహిళల పురోగతికి ఆటంకాలుగా ఉంటున్నాయని వివరించారు.అయితే, మహిళలు క్రమంగా ఆర్థిక భద్రతపై మరింతగా దృష్టి పెట్టే ధోరణి పెరుగుతోందని తెలిపారు. ఎమర్జెన్సీ నిధి, బీమా కవరేజీ, ఆర్థిక పరిజ్ఞానం, కమ్యూనిటీ మద్దతు మొదలైనవి మహిళలు పెట్టుబడులు పెట్టడాన్ని ప్రారంభించేందుకు, క్రమంగా సంపద నిర్మించుకునేందుకు తోడ్పడతాయని ఆమె చెప్పారు. పెట్టుబడుల్లో మహిళల భాగస్వామ్యం పెరిగితే దేశ ఆర్థిక వ్యవస్థకు రూ. 40 లక్షల కోట్ల మేర జత కాగలదని గుప్తా పేర్కొన్నారు.

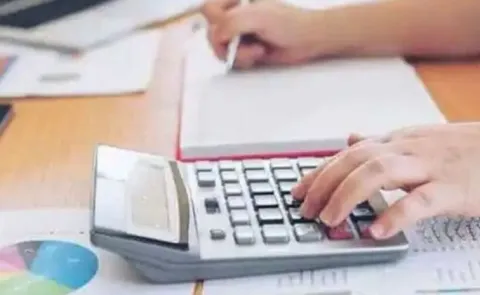

PF ఖాతాలో రూ.లక్ష ఉంటే.. ఎంత వడ్డీ వస్తుందంటే?

2025-26 సంవత్సరానికి ఎంప్లాయిస్ ప్రావిడెంట్ ఫండ్ (EPF) డిపాజిట్లపై వడ్డీ రేటును మునుపటి మాదిరిగానే 8.25 శాతం వద్దనే ఉంచారు. ఈపీఎఫ్ఓ తన సెంట్రల్ బోర్డ్ ఆఫ్ ట్రస్టీస్ (CBT) సమావేశంలో ఈ నిర్ణయం తీసుకుంది. ఆర్థిక మంత్రిత్వ శాఖ ఆమోదం పొందిన తరువాత.. వడ్డీ రేటు చందాదారుల ఖాతాల్లోకి జమ అవుతుంది.వడ్డీ రేటు 8.25 శాతం వద్ద ఉన్నప్పుడు.. పీఎఫ్ ఖాతాలో ఒక ఒక లక్ష రూపాయలు ఉంటే ఎంత మొత్తం ఎంత వడ్డీ వస్తుందనే విషయాన్ని గమనిస్తే.. 2026 మార్చి 31 నాటికి ఖాతాలో రూ. 1 లక్ష ఉంటే రూ. 8250 (8.25 శాతం) వడ్డీ వస్తుంది. అంటే మొత్తం రూ. 1,08,250 అవుతుంది. ఆ తరువాత ఏడాది కూడా ఇదే వడ్డీ ఉంటే.. ఆ మొత్తంపై కూడా వడ్డీ పెరుగుతుంది.ఒకవేళా రూ. 5 లక్షలు పీఎఫ్ ఖాతాలో ఉంటే.. వడ్డీ రూ.41250 జమ అవుతుంది. ఖాతాలో రూ. 10 లక్షలు ఉంటే రూ. 82500 వడ్డీ వస్తుందన్నమాట. ఇక్కడ గమనించాల్సిన విషయం ఏమిటంటే.. ఖాతాలో ఉన్న డబ్బుకు మాత్రమే వడ్డీ వస్తుంది. అంటే ఏడాది మధ్యలో అకౌంట్ నుంచి మీరు విత్డ్రా చేసుకుంటే.. మిగిలిన మొత్తానికి వడ్డీ జమ అవుతుంది.పీఎఫ్ వడ్డీ రేటు గతంలో..నిజానికి 2024లో ఎంప్లాయీస్ ప్రావిడెంట్ ఫండ్ ఆర్గనైజేషన్ (EPFO), చందాదారులకు 2015-16లో వడ్డీ రేటు 8.8 శాతం వడ్డీని అందించింది. ఆ తరువాత వడ్డీ రేటును తగ్గించి 2016-17లో 8.65 శాతం & 2017-18లో 8.55 శాతం అందించింది. 2020-21లో 8.5 శాతం వద్ద ఉన్న వడ్డీ రేటును 2021-22 సంవత్సరానికి 8.10 శాతంగా నిర్ణయించారు. 2022-23లో 8.15 శాతంగా ఉన్న వడ్డీ రేటును 2023-24కి స్వల్పంగా 8.25 శాతానికి పెంచింది. ఇప్పుడు కూడా అదే వడ్డీ రేటు కొనసాగుతోంది.ఇదీ చదవండి: మరో ఫ్లాట్ అమ్మేసిన ప్రీతిజింటా.. ఈసారి ఎన్ని కోట్లు వచ్చాయంటే?

భారీ సబ్సిడీ స్కీమ్.. గాడిదలు పెంచితే రూ.50 లక్షలు!

గ్రామీణ ప్రాంతాల్లో కొత్త ఆదాయ వనరులను ప్రోత్సహించేందుకు కేంద్ర ప్రభుత్వం కీలక నిర్ణయం తీసుకుంది. నేషనల్ లైవ్ స్టాక్ మిషన్ (NLM) కింద గాడిదలు, గుర్రాలు, ఒంటెల పెంపకానికి పారిశ్రామికవేత్తలు, రైతులకు భారీ ఆర్థిక సహాయం అందిస్తోంది. ఈ పథకం ద్వారా గాడిదల పెంపక కేంద్రాలను ఏర్పాటు చేసుకునేందుకు రూ.50 లక్షల వరకు మూలధన సబ్సిడీ పొందే అవకాశం ఉంది.సగం సబ్సిడీకేంద్ర మత్స్య, పశుసంవర్ధక, పాడిపరిశ్రమ మంత్రిత్వ శాఖకు చెందిన పశుసంవర్ధక, పాడిపరిశ్రమ విభాగం విడుదల చేసిన మార్గదర్శకాల ప్రకారం.. మొత్తం ప్రాజెక్టు వ్యయంపై 50 శాతం వరకు మూలధన సబ్సిడీ ప్రభుత్వం అందిస్తుంది. అయితే ఈ సబ్సిడీ గరిష్ట పరిమితి రూ.50 లక్షలుగా నిర్ణయించారు.అర్హులెవరు?ఈ పథకానికి వ్యక్తిగత రైతులు, రైతు ఉత్పత్తిదారుల సంస్థలు (FPO), స్వయం సహాయక సంఘాలు (SHG), జాయింట్ లయబిలిటీ గ్రూపులు (JLG), సహకార సంఘాలు, సెక్షన్-8 కంపెనీలు కూడా దరఖాస్తు చేసుకోవచ్చు.ఎన్ని గాడిదలు ఉండాలంటే..గాడిదల పెంపక యూనిట్కు అర్హత పొందాలంటే కనీసం 50 ఆడ గాడిదలు, 5 మగ గాడిదలతో ప్రాజెక్టు ఉండాలి. స్థానిక జాతులను సంరక్షించాలనే ఉద్దేశంతో ఈ పథకాన్ని దేశీయ గాడిద జాతులకు మాత్రమే ప్రభుత్వం వర్తింపజేస్తోంది.సబ్సిడీ విడుదల ఇలా..ఈ సబ్సిడీని రెండు విడతలుగా విడుదల చేస్తారు. ప్రాజెక్టుకు బ్యాంకు రుణం ఆమోదం పొందిన తర్వాత మొదటి విడతను విడుదల చేస్తారు. అనంతరం గాడిదల పెంపక కేంద్రం పూర్తయి, అధికారులు పరిశీలించి ధ్రువీకరించిన తర్వాత రెండో విడత సబ్సిడీని అందిస్తారు.దేశంలో గాడిదల సంఖ్య వేగంగా తగ్గిపోతున్న నేపథ్యంలో ఈ పథకాన్ని ప్రభుత్వం ప్రోత్సహిస్తోంది. 2019లో జరిగిన 20వ పశు జనాభా లెక్కల ప్రకారం దేశంలో సుమారు 1.23 లక్షల గాడిదలు మాత్రమే ఉన్నట్లు వెల్లడైంది. 2012తో పోలిస్తే ఇది దాదాపు 60 శాతం తగ్గుదలగా అధికారులు చెబుతున్నారు.ఒకప్పుడు గ్రామీణ రవాణా, నిర్మాణ పనుల్లో విస్తృతంగా ఉపయోగించిన గాడిదలకు యాంత్రీకరణ పెరగడంతో డిమాండ్ తగ్గింది. ఈ పరిస్థితిని మార్చేందుకు, స్థానిక జాతులను సంరక్షించేందుకు గాడిదల పెంపకాన్ని ప్రోత్సహిస్తున్నట్లు ప్రభుత్వం తెలిపింది.